En tant qu’artisan, vous devez toujours avoir en tête les différentes charges que vous êtes amené à payer. En plus des fournitures, des frais de déplacement, du loyer, etc., vous êtes aussi redevable de charges sociales qu’il est indispensable de prévoir avant de vous lancer. De plus, en fonction de votre régime de TVA, vous serez amené à facturer à vos clients la TVA qu’il faudra ensuite reverser à l’administration fiscale. Par conséquent, bien comprendre en quoi les charges sociales et la TVA impactent votre activité est une priorité.

La Taxe sur la Valeur Ajoutée (TVA)

Les différents régimes de TVA

Il existe deux cas de figures pour la TVA :

• Vous facturez la TVA à vos clients : dans ce cas, vos clients paient la TVA pour vos prestations (TVA collectée) et vous payez la TVA sur vos achats (TVA déductible). Vous devez dans ce cas reverser à l’administration fiscale la TVA collectée de laquelle vous aurez déduit la TVA déductible.

• Vous avez opté pour la franchise en base de TVA : Elle vous permet de ne pas facturer la TVA à votre client. En contrepartie, la TVA déductible ne peut pas être récupérée. Vos clients paieront donc moins cher pour une prestation identique, ce qui vous permettra d’être plus compétitif. Pour être éligible à la franchise en base de TVA, votre chiffre d’affaires hors taxes réalisé au cours de l’année civile précédente ne doit pas excéder 32 900 €. Vous pouvez en bénéficier en tant qu’entreprise individuelle soumise au régime de la micro-entreprise ou relevant du statut d’auto-entrepreneur. Elle est aussi possible pour les sociétés commerciales (EURL, SARL, etc.). Si vous bénéficiez de la franchise en base de TVA, vous devrez faire figurer sur vos factures la mention : « TVA non applicable, article 293 B du CGI ».

Pour plus d’informations sur le régime de TVA de votre entreprise, la CCI Paris Île-de-France a créé une fiche pratique à ce sujet.

Les différents taux de TVA

En tant qu’artisan BTP, vos clients bénéficient de taux de TVA réduits sous certaines conditions. Le taux normal étant de 20 %, vos clients bénéficient en effet dans certains cas d’un taux réduit à 5,5 % ou d’un taux intermédiaire à 10 %. Néanmoins, il est parfois complexe de savoir quel taux appliquer à quelle prestation. Voici donc un tableau récapitulatif pour ne plus s’y perdre :

| Taux de TVA | Locaux concernés | Prestations concernées |

taux normal à 20 % |

• locaux ne répondant pas aux critères requis par le taux réduit et le taux intermédiaire; • locaux à usage autre que l’habitation, par exemple locaux à usage professionnel, bureaux, bâtiments à usage agricole, hébergement touristique commercial. |

• travaux ne répondant pas aux critères requis par le taux réduit et le taux intermédiaire; • travaux d’aménagement, de nettoyage et d’entretien des espaces verts (prestation de paysagiste par exemple); • acquisition de gros équipements dans le cadre de travaux d’installation ou de remplacement du système de chauffage (sauf s’il s’agit de travaux d’économie d’énergie), de l’installation sanitaire ou de climatisation; • installation ou entretien d’ascenseurs; • travaux importants constituant plus qu’une simple rénovation (surélévation du bâtiment, remise à neuf de plus de la moitié du gros oeuvre, etc.) |

taux intermédiaire à 10 % |

• locaux achevés depuis plus de 2 ans au début des travaux; • locaux affectés à l’habitation, que ce soit une résidence principale ou secondaire. |

• travaux d’amélioration, de transformation, d’aménagement ou d’entretien. |

taux réduit à 5,5 % |

• locaux achevés depuis plus de 2 ans au début des travaux; • locaux affectés à l’habitation, que ce soit une résidence principale ou secondaire. |

• travaux de rénovation ou d’amélioration énergétique comme par exemple la pose d’équipements d’économie d’énergie : chaudière à condensation, pompe à chaleur, isolation thermique, appareil de production d’énergie renouvelable, etc.; • travaux induits, indissociablement liés aux travaux d’efficacité énergétique comme par exemple le déplacement de radiateures. |

Afin de bénéficier du taux intermédiaire ou du taux réduit, le client doit remettre au professionnel exécutant les travaux une attestation obligatoire avant la facturation. À chaque intervention d’un prestataire de travaux, l’attestation doit être remplie par la personne qui fait effectuer les travaux. Elle n’est obligatoire que pour les travaux dont le montant dépasse 300 € TTC.

De plus, les mentions suivantes doivent figurer sur la facture :

• nom et adresse du client et de l’immeuble objet des travaux ;

• nature des travaux ;

• mention selon laquelle l’immeuble est achevé depuis plus de 2 ans.

Voici les liens pour télécharger les attestations à compléter :

• attestation normale pour les travaux de gros oeuvre ;

• attestation simplifiée pour les travaux de second oeuvre.

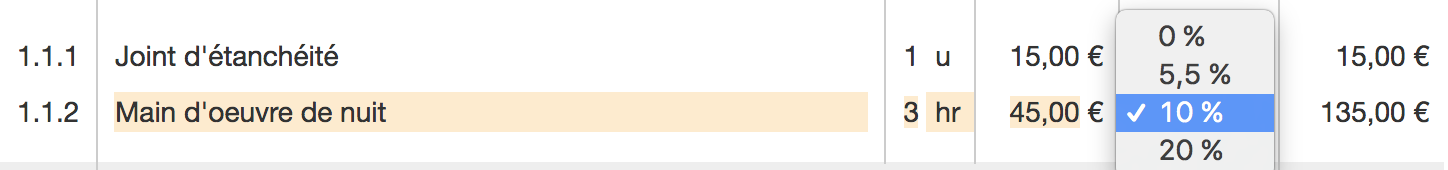

Si vous utilisez Tolteck, il vous suffit de cliquer sur le taux de TVA pour le modifier comme sur l’image ci-dessous :

Les charges sociales

Si vous exercez en tant qu’entrepreneur individuel, vous devez payer des charges sociales, à condition d’être non salarié. Ces charges sociales correspondent aux cotisations concernant la maladie, la vieillesse, l’invalidité, le décès, les allocations familiales, les accidents du travail, etc. et s’appliquent sur vos revenus perçus l’année précédente.

Vous devez vous acquitter de ces cotisations sociales auprès du Régime Social des Indépendants (RSI). Ces cotisations s’effectuent en deux versements semestriels les 1er avril et 1er octobre.

En début d’activité, les cotisations sont calculées, pour les deux premières années, sur des bases forfaitaires. Le RSI propose d’obtenir une estimation du montant de vos cotisations grâce à un simulateur.

Si vous avez des salariés, vous devez aussi verser des charges sociales qui s’élèvent entre 25 % et 42 % du salaire brut. Il est donc indispensable de le prendre en compte lorsque vous envisagez de recruter un collaborateur.